商業分析師:如何「從零到一」地分析一間公司?

自從開了這個網誌、偶爾寫一些不負責任的企業分析文後,每個月都會有一些朋友&親人透過 email、LINE、碰面、Facebook Message...等方式,問問我對某些公司的看法。我個人很喜歡這個互動的過程,一來因為這些公司&產業通常都不在我的名單裡面、可以增廣見聞一番;二來這些互動與分析的內容,常常會變成下一篇網誌的不負責任內容,省去我想新議題的時間(哈)。

各式各樣的產業與企業看多了,我也開始試著建立一套分析的 SOP 來處理一個又一個的「委託」,以省去不必要花費的時間、並將焦點放在公司個別的營運情況與競爭優勢上。舉例來說,最近研究的聚陽實業(1477),我對於紡織產業供應鏈&成本結構的理解就建立在幾個月前研究的儒鴻(1476)上,當然還有之前在課堂上讀管理個案時的筆記。由於對於產業有一定的理解,你就更能把時間放在公司的「特別之處」,而這也是分析師能否寫出一份具有 Insights 報告的關鍵。

那假如說碰到一個完全沒碰過、聽過的產業&公司呢?我的第一步通常是這樣:

- 先去把這間公司的年報,尤其是「營運概況」給看懂。

- 如果「有公信力」的專業媒體有報導,加減看一看。

- 找曾經研究該產業的朋友,最好是業界人士喝個咖啡聊聊這間公司。

- 如果你能到這間公司的點、或是買得到他的產品,那就去體驗一下。

這個過程通常會讓你對一間公司&產業有些基本概念,包括她在賣些什麼、銷售方式如何、競爭者有誰、業界評價、還有產業的狀況怎麼樣...等,我個人尤其會先留意產業狀況&競爭者的分佈,因為這往往是找出該企業競爭優勢的重要基礎。通常我會去注意&思考下面這幾個面向:

- 萬年老梗的五力分析結構,找出誰是關鍵的那一「力」(平台企業要另外分析)

- 產業整體產值的長期&近期的年複合成長率?(CAGR)

- 產業的競爭情況?市場集中度如何?產業的平均獲利水準?

- 根據上面的資訊判斷產業生命週期走到哪個階段了?是否有復興的可能?

當你掌握產業的概況、更重要的是了解產業整體的成本結構後,就可以開始將這間公司的財務報表&最大競爭對手的財報(記得拿 5 年份以上)拿出來玩一玩了,就像我會拿儒鴻和聚陽、台積電和聯電、華碩和宏碁、鴻海和和碩...比較。當然,每個人都有自己玩財務報表的方式,我自己則通常會照下面的流程快速掃描財報:

- 從損益表開始:比較公司的毛利、營業利益率跟主要競爭對手&整體產業是否有差異?反過來說,透過這個過程,你可以發現研究的公司有沒有特別的成本結構?

- 依然停在損益表:算算看該企業營收的成長狀況,看是高於還是低於產業成長?

- 再看看資產負債表:流動資產 or 固定資產,哪種比重比較多?和主要對手比呢?

- 最後瞄一下現金流量表:投資現金流(尤其資本支出)的情況如何?

掌握這間公司基本的財務狀況後,我會先開始把這間公司每一年的 ROE(股東權益報酬率)做簡單版的杜邦分析(Du Pont Analysis),拆解成「獲利率」、「週轉率」、「財務槓桿」等三個部分,去了解一間公司在創造股東價值(也就是 ROE)時,是以獲利能力、經營效率還是財務槓桿作為驅動力?不同的產業與商業模式往往有不同的狀況產生:

- 通常走技術創新、差異化路線、重視品牌價值的公司,獲利率是關鍵驅動力;

- 電子代工業、通路業者,週轉率(即營運效率)是關鍵驅動力;

- 銀行、壽險等金融業者,財務槓桿的使用是關鍵驅動力。

有的人做杜邦分析時,往往只停留在把 ROE 給「拆開來」而已,並沒有做進一步的分析,但實際上杜邦分析只是分析的第一步:假如獲利能力是關鍵,就應該進一步去分析毛利率&ASP(平均售價)的逐年變化;營運效率是關鍵,則營運成本以及週轉天數是密切追蹤的指標;財務槓桿是關鍵,緊盯該公司資金成本、資產負債表的狀況會是重點。

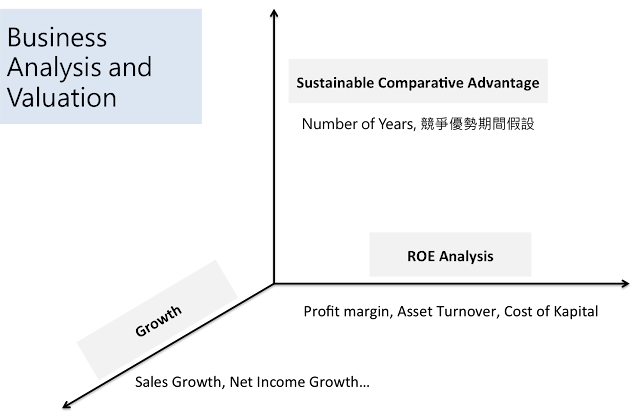

ROE 杜邦分析是個將企業&產業做「分類」的美妙工具,然而 ROE 分析並非萬能的工具。我的碩士論文指導、吳啟銘老師在著作《企業評價》一書中,提到從企業評價的角度來看,企業的價值應該有下列 5 個「關鍵價值因子(Key Value Driver)」:

- m:profit margin, 營業利潤率(獲利能力)

- T:asset Turnover, 資產週轉率(營運效率)

- k:cost of Kapital, 資金成本、風險(槓桿)

- g:growth, 成長率

- n:number of tears, 競爭優勢期間假設(護城河的持續性)

我們可以看到前三者(m, T, k)其實就是 ROE 拆解之後的情況,但實際上企業的價值並不只來自於此三項,實際做企業評價時就必須考慮盈餘成長率、也必須考慮競爭優勢的持續性(這決定了第一階段評價的成長率可以維持多久);又譬如說,新創公司的企業價值可能就只來自於營收成長(g)、或是它專利等無形資產帶來的護城河(n)。下圖則是我將這五個關鍵價值因子整理出來的概念圖,可以了解他們之間的關係:

當我透過財務分析拆解出一間公司是如何創造價值後,我會將這些成果與前半段的產業分析、企業營運概況做一個對照。一個企業如果採用了與競爭對手相異的「策略」、並且取得比產業獲利更高的表現,通常會具體地反映在成本結構或是其他財務狀況的差異上;相反的,財報也像是一份成績單,如果企業老闆聲稱採用了什麼策略、財務狀況卻和其他同業沒兩樣,那他說的話真的只是口號罷了。

當然上述的分析邏輯只是「泛用型」的過程,好的分析師會進一步去探索更多層面:如策略面、執行面、公司的文化、領導人、行銷......等面向,上面講的只是讓分析者能更有效率地找出該「挖掘」的點,而不是在茫茫的資料大海中失去方向。